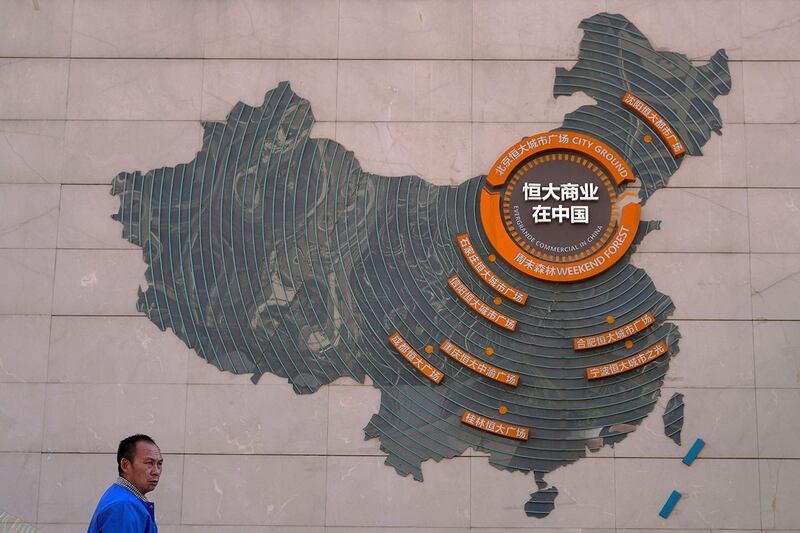

被外界喻为全球负债最多的中国房地产公司中国恒大集团,终于公布新债务重组方案和最新财政情况,恒大提出需再融资以"保交楼",引发中国网民热议。

学者关注,恒大境外债重组或影响其他债权人现金流,担心会出现"瑞信"效应。同时,中国政府不肯相助,恒大需自行解决债务问题的情况,会使市场对中国经济产生更大疑虑。

中国龙头房地产开发商恒大集团周三(3月22日)深夜,公布最新的债务重组方案和财务状况。直到2021年底,集团的资产总额近1万7千亿元人民币,但负债总额达到1万9千亿元,负资产2000亿元。

恒大表示,债权人可按偿金比率,选择1比1,换新发行期限10至12年票据。另一个方案是债权人可以选择5至9年的新票据,以及5笔与恒大物业、恒大新能源汽车或公司上市股票挂钩的股权挂钩票据构成的组合,或结合2种方法,更换原有票据。

恒大表示,已与境外的债权人达成具有约束力协议,通过重组,可缓解境外债务偿还的压力,为恢复正常营运提供条件。集团未来3年的核心任务是"保交楼",将努力保持"复工复产",维持有序运营,预计需要额外融资2500亿至3000亿元人民币。

恒大因重组披露最新财务状况 成网民博主热议话题

中国网民更关注恒大在处理境外债所新披露的财政状况,有博主形容,恒大是向债权人"摊牌"。

博主:"恒大发公告亮了最新的家底出来,未来如果还想正常经营的话,要再借3000亿,确实的资不抵债。这份公告的意思,大致上在说,继续救我的话,我是九死一生,要是不救我的话,我就死定,债主们继续给我打钱,要不然的话,你100块就只能拿回2块了。"

有博主指出,恒大能自救的时间,已所剩无几。

博主:"现在恒大重中之重,是要'保交楼',但'保交楼'也是要钱,欠的钱还没还,还要再借3000亿,境内更多的债务的展期,股票也得要复牌,港交所给的停牌期限就18个月,留给许家印的时间,真的不多了。 "

学者关注影响其他债权人现金流 忧出现"瑞信"效应

香港中文大学商学院亚太工商研究所名誉教研学人李兆波表示,恒大能处理境外债问题,是一个正面的消息,相信是有"国家队"协助才能做到。但他表示,境外债重组成功,只能为恒大换取时间,要起死回生必须有新资金。他表示,更关注恒大延迟债务还款期限,会否影响其他债权人。

李兆波:"你的债务原本已到期,但要延迟还款,对其他债权人的现金流会不会有影响,这方面都值得留意。我以最近瑞信的事作比喻,我相信都要评估,债权人的利益会否受损,因为你把火头转移了,使其他人都被火烧,这是相当的危险。 "

评论:恒大自行解决债务 会使市场对中国经济产生更大疑虑

经济学者司令表示,恒大这次重组披露的资料,是把严重债台高筑、需要自救才能暂缓境外债的问题呈现,也等同向世界表明,中国政府不会出手救恒大,可能使外界对中国经济状况,造成更大疑虑。

司令:"其实现在中国政府想接手不是说不可能,国务院可以指使中国人民银行,直接在国际债券市场上,直接用100亿去买债券就可以了,做一个示范。现在中国政府连示范都不愿意做,那谁愿意去接手恒大?这不就等于是说,谁接手这个东西,谁就遭殃。恒大对于中国经济的影响,就是通过自己亲身讲述中国经济的情况。以他自己作为中国经济的缩影。不把恒大的这个问题接手的话,市场的疑虑也会很大,猜疑的问题会很严重,反而是对于整个中国的投资环境,也会有消极的影响。"

司令表示,恒大对中国实体经济来说,等同是癌细胞,中国政府已错过了最佳解决问题的时机,再延后处理,对其它供应链会造成更大影响。

记者:陈子非 责编:陈美华 许书婷 梒青 网编:瑞哲